Le mécénat d’entreprise en France est à la fois une pratique, historique, et un régime fiscal régit par l’article 238 bis du Code général des impôts. Ce régime fiscal est particulièrement généreux pour les entreprises qui contribuent par leurs dons à l’intérêt général, quand bien même il a été encadré en 2019 et 2020. Cet article définit d’abord en quoi le régime fiscal du mécénat est généreux, au regard des différents types de contreparties au mécénat d’entreprise. Il traite ensuite des contreparties sous forme de biens ou de prestations de services offertes par les associations ou fondations aux entreprises qui leur donnent, en particulier des enjeux légaux et fiscaux. Il explore enfin quelques bonnes pratiques pour valoriser au mieux ces contreparties, tant pour les associations et fondations qui bénéficient des dons que pour les entreprises mécènes.

Que sont les contreparties au mécénat d'entreprise ?

On sait, depuis Marcel Mauss, que les hommes font société grâce au don et au contre don. Si le mécénat constitue le don, les contreparties au mécénat d’entreprise forment le contre don. On en recense classiquement trois types : d’abord la réduction d’impôt sur les société au titre du mécénat d’entreprise, c’est la plus connue. Ensuite, la reconnaissance symbolique ou institutionnelle attribuée au donateur. Et, enfin, les biens et prestations de services que le bénéficiaire du don peut offrir en échange de ce dernier, qui sont le cœur du présent article. Au passage, ces trois types de contreparties participent des motivations des entreprises à donner.

La réduction d'impôt sur les sociétés au titre du mécénat d'entreprise

La contrepartie la plus célèbre du mécénat d’entreprise, qui fait toute la générosité du modèle français, est celle de la réduction d’impôt sur les sociétés. Le mécénat d’entreprise permet en effet de défiscaliser 60% du montant des dons dans la limite de 0,5% du chiffre d’affaire. Cette règle historique est encadrée par un palier d’une part, et un plafond de l’autre. Afin de favoriser sa contribution à l’intérêt général, quelque soit son chiffre d’affaire, une entreprise peut donner jusqu’à 20 000 euros. Pour limiter les dérives, et le manque à gagner de l’Etat, au delà de deux millions d’euros de dons, le taux de réduction d’impôt passe de 60% à 40%.

Voici deux exemples pour illustrer cette première contrepartie, offerte par la collectivité au sens où elle est prévue par la loi, au mécénat d’entreprise :

- Une PME a un chiffre d’affaire de 500 000 euros par an. Grâce au mécanisme de franchise, elle peut donner jusqu’à 20 000 euros et bénéficier d’une réduction d’impôt sur les société de 12 000 euros (60% du montant du don).

- Un groupe international réalise 50 millions d’euros de chiffre d’affaire par an. Il peut donc faire des dons éligibles à la réduction d’impôt sur les sociétés pour un total de 2,5 millions. Sur ce montant donné, le fisc l’exonère de 1,4 millions d’euros d’impôt sur les sociétés (60% de 2 millions + 40% de 500 000 euros).

Le mécénat permet aux entreprises de contribuer à l’intérêt général tout en bénéficiant d’avantages fiscaux et de contreparties. Pour les sociétés qui veulent démontrer leurs valeurs et engager leurs collaborateurs, le mécénat présente de nombreux avantages. Ce guide s’adresse aux entreprises qui souhaitent se lancer dans le mécénat de manière stratégique, ou améliorer plus encore leur impact social.

Les contreparties symboliques

La réduction d’impôt est sonnante et trébuchante. En revanche, la reconnaissance symbolique ou institutionnelle qui peut être accordée à un donateur est bien plus complexe à valoriser. Elle touche aux enjeux réputationnels de l’entreprise elle-même ou de ses dirigeants. En cela c’est bien une contrepartie au mécénat d’entreprise. La doctrine fiscale est pourtant constante dans son analyse : elle ne prend pas en compte les contreparties symboliques, faute de pouvoir les mesurer, et parce que l’administration elle-même a recours à ce type de gratification.

Les contreparties institutionnelles ou symboliques au mécénat d’entreprise peuvent prendre différentes formes. Il peut s’agir, par exemple, de conférer un titre honorifique de membre bienfaiteur ou de présidente d’honneur. Une autre manière consiste à mettre en avant l’entreprise donatrice, en la mentionnant sur le site internet de l’association qui bénéficie de ses dons, ou sur une plaquette de présentation. La seule limite qui s’applique en termes de reconnaissance, est celle du symbolique. En effet, s’il s’agit de publicité déguisée, alors on sort du cadre du mécénat d’entreprise pour entrer dans celui du parrainage ou du sponsoring. Or ces deux notions sont bien différentes, notamment pour le fisc.

Les contreparties sous forme de biens ou de prestations de services

On a vu les contreparties en réduction d’impôt au mécénat d’entreprise, au cœur du dispositif fiscal, et les contreparties symboliques, qui en sont exclues. La doctrine fiscale prévoit une troisième forme de contrepartie au mécénat d’entreprise, par la possibilité pour l’organisme bénéficiaire des dons de délivrer une « prestation » à l’entreprise donatrice. Il s’agit bien là d’un contre don, dont la valeur peut être vénale.

Dans son rapport de 2018, Le soutien public au mécénat d’entreprises – Un dispositif à mieux encadrer, la Cour des Comptes constate qu’il n’est pas « possible de fournir une énumération exhaustive des contreparties de cette nature ». Elle cite néanmoins : « la remise de divers objets matériels, l’octroi d’avantages financiers ou commerciaux, le service d’une revue, la mise à disposition d’équipements ou installations de manière exclusive ou préférentielle, l’accès privilégié à des conseils, fichiers ou informations de toute nature ». Le champ des possibles est ainsi particulièrement large, et c’est tout l’objet de notre raisonnement.

Les enjeux de la valorisation des contreparties sous forme de biens et services

La notion de contreparties délivrées par l’organisme bénéficiaire des dons à l’entreprise mécène pose de nombreux problèmes d’interprétation. La doctrine fiscale se cantonne à préciser que « Le bénéfice du dispositif en faveur du mécénat ne sera remis en cause que s’il n’existe pas une disproportion marquée entre les sommes données et la valorisation de la « prestation » rendue par l’organisme bénéficiaire des dons ». Suivons le raisonnement de le Cour des comptes dans son rapport de 2028.

La disproportion entre le don (le mécénat d'entreprise) et le contre don (la contrepartie)

La Cour se montre particulièrement sévère sur la doctrine fiscale. Elle relève en effet que seuls quelques cas pratiques permettent d’illustrer le principe de disproportion entre le montant du don et celui de la contrepartie au mécénat d’entreprise. Elle assène en outre que « ni la loi, ni les instructions fiscales n’apportent de précision sur les règles de valorisation des différents types de contreparties ». Enfin, la Cour considère que la construction de la doctrine elle-même est lacunaire.

En effet, la règle communément admise d’un rapport de « un pour quatre » pour caractériser la disproportion entre le montant du don et celui de la contrepartie n’est pas explicite dans les instructions fiscales régissant le mécénat des entreprises, alors qu’elle l’est dans celles qui s’appliquent aux dons des particuliers. De même, là où l’administration fiscale fixe un plafond, en valeur absolue, au montant des contreparties aux dons des particuliers, à 69 €, elle n’en détermine aucun pour les dons des entreprises au titre du mécénat.

L'analyse de la Cour des comptes sur les contreparties au mécénat d'entreprise

En conclusion, la Cour des Comptes analyse que la possibilité pour le bénéficiaires des dons d’octroyer des contreparties aux entreprises mécènes présente plusieurs problèmes : « elle ne procède pas d’un texte de valeur législative mais d’une simple tolérance par l’administration (…) ; elle atténue la distinction de principe entre le parrainage et le mécénat ; elle peut apparaître parfois excessive eu égard à l’avantage fiscal important déjà offert ; elle ne permet pas de prendre en compte les contreparties en termes d’image (…) ».

La Cour modère cependant son propos. Elle relève en effet que la possibilité de bénéficier de contreparties est « peu utilisée, soit parce que les donateurs y renoncent, soit parce que les bénéficiaires des dons ont peu à proposer à leurs mécènes ». La Cour des comptes pointe néanmoins qu’en théorie, « une fondation d’entreprise pourrait octroyer des contreparties à ses fondateurs », tant en reconnaissant là encore que la pratique semble « peu répandue ».

Bonnes pratiques de gestion des contreparties au mécénat des entreprises

La réduction d’impôt sur les sociétés au titre du mécénat d’entreprise, d’abord, est bien encadrée par la loi. Elle fait notamment l’objet d’émission de reçus fiscaux et de déclarations par les associations et fondations. La contrepartie symbolique, ensuite, par la reconnaissance institutionnelle apportée à l’entreprise mécène ne doit faire l’objet que d’une seule attention : elle ne doit pas constituer une opération publicitaire. C’est sur les contreparties au mécénat d’entreprise sous forme de prestation de services ou de biens, finalement, que des bonnes pratiques doivent être étudiées, compte tenu du flou de la doctrine fiscale en la matière.

Pour les entreprises mécènes, exploiter au mieux la notion de contreparties

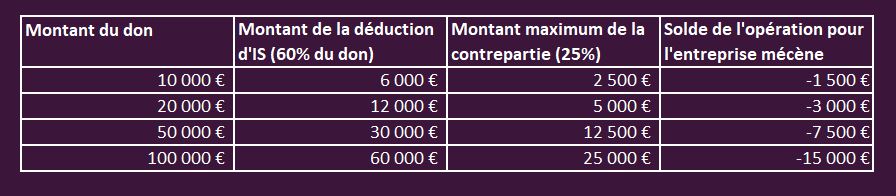

Les entreprises qui voudraient optimiser au maximum le dispositif du mécénat, quand bien même ce n’en n’est pas la philosophie, peuvent faire le calcul suivant :

Pour les entreprises qui voudraient se lancer dans le mécénat d’entreprise, au delà de la visée philanthropique, les ordres de grandeur ci-dessus sont importants à prendre à compte. Ainsi, pour un don de 10 000 euros, la déduction d’impôt sur les société est de 6 000 euros. En imaginant avec le bénéficiaire du don une contrepartie sous forme de biens ou de prestations de service, valorisé au maximum à 25% du don (2 500 euros pour un don de 10 000 euros), le coût de l’opération pour l’entreprise mécène est réellement de 1 500 euros. C’est finalement peu pour l’impact initial du geste, d’autant plus si on prend en compte les retombées réputationnelles pour l’entreprise.

Pour les bénéficiaires des dons, valoriser au plus juste le montant des contreparties

Pour les associations ou fondations bénéficiaires des dons, la valorisation des contreparties qu’elles offrent aux entreprises mécènes est aussi un enjeu important. Lorsqu’elles proposent ces prestations ou ces biens à entreprises ou des particuliers à titre onéreux en dehors de la notion de contrepartie, alors la valorisation est relativement simple. Il leur suffit en effet d’aligner la valorisation sur les prix qu’elles pratiquent. Ainsi par exemple d’une association qui louerait une salle régulièrement à d’autres. Sa mise à disposition auprès de l’entreprise qui lui a fait un don est valorisée au même tarif. Ainsi encore d’une ressourcerie qui offrirait du mobilier upcyclé à une entreprise qui lui a fait un don. Elle peut valoriser les biens qu’elle lui apporte en contrepartie à ses tarifs habituels. Ainsi toujours d’un établissement culturel qui offrirait des billets à une entreprise en contrepartie de son don. Les tarifs des billets sont connus.

Deux complexités sont à prendre en compte :

- d’une part, lorsque l’association ou la fondation offre des contreparties qui n’ont pas de valeur onéreuse par ailleurs. Le bénéficiaire du don de l’entreprise doit alors conduire une véritable réflexion, et documenter tant que faire ce peut, la valorisation qu’il attribue au bien ou à la prestation qu’il délivre. L’enjeu est de pouvoir démontrer que la contrepartie n’excède pas 25% de la valeur du don de l’entreprise.

- d’autre part, quand l’association ou la fondation bénéficie par ailleurs de subventions publiques. Si le choix de la méthode de valorisation lui revient in fine, il est cependant une bonne pratique que de valoriser la contrepartie offerte aux coûts réels, hors subvention. En reprenant l’exemple d’une institution culturelle, le tarif des billets offerts en contrepartie à l’entreprise mécène peut ainsi être valorisé non pas à son prix facial, mais au coût réel hors subventions.

Le mécénat permet aux entreprises de contribuer à l’intérêt général tout en bénéficiant d’avantages fiscaux et de contreparties. Pour les sociétés qui veulent démontrer leurs valeurs et engager leurs collaborateurs, le mécénat présente de nombreux avantages. Ce guide s’adresse aux entreprises qui souhaitent se lancer dans le mécénat de manière stratégique, ou améliorer plus encore leur impact social.